Simulateur Versement Libératoire (ou VFL) : calcul du gain, conditions et avantages

Parution

19 septembre 2023

Mis à jour

16 juillet 2025

Statuts concernés : Micro-Entreprise

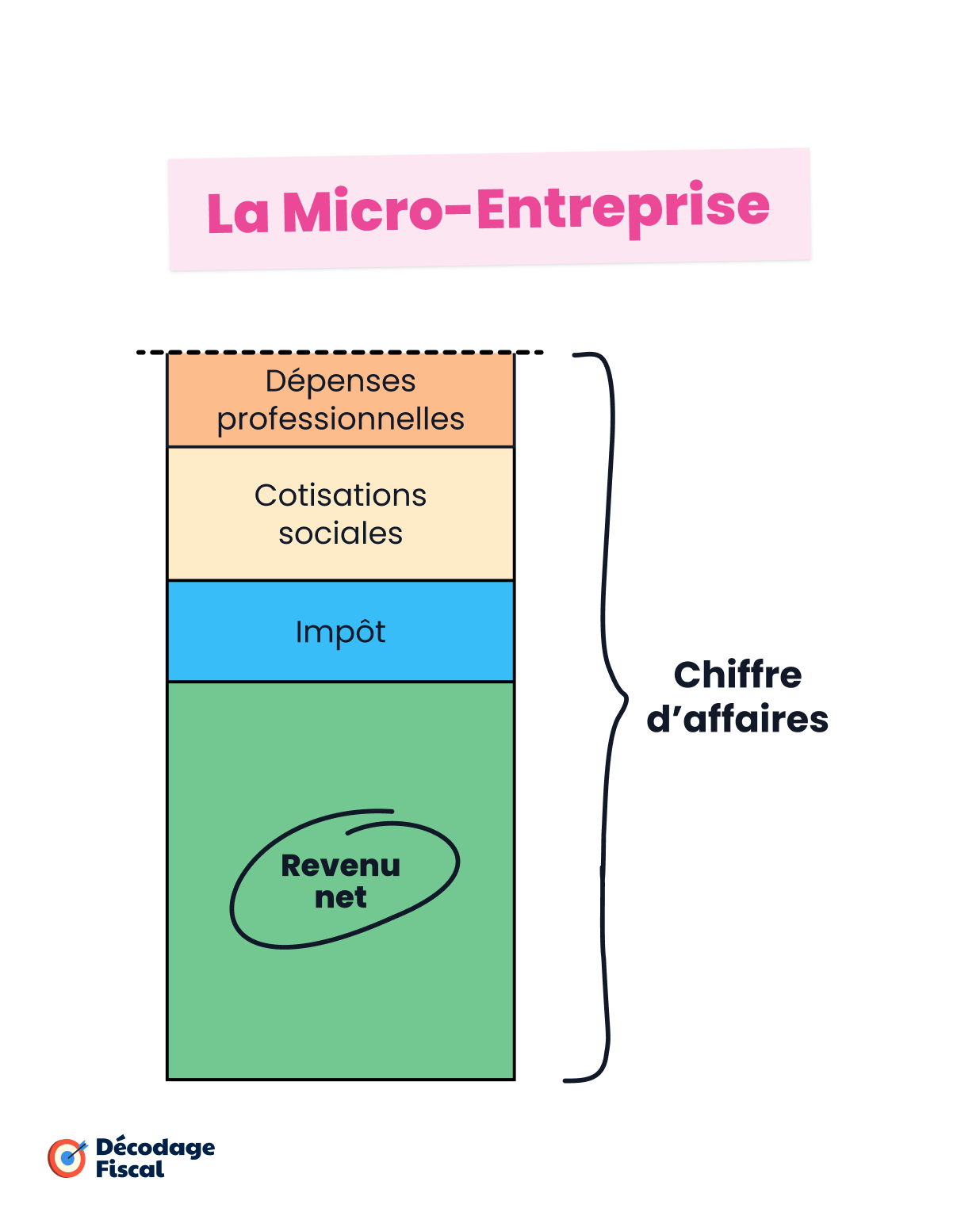

Les Micro-Entrepreneurs peuvent bénéficier d’un faible taux d'imposition et de modalités simplifiées de paiement de l'impôt en optant pour le Versement Forfaitaire Libératoire (VFL).

Découvrez dans cet article toutes les règles qui encadrent le Versement Libératoire et calculez directement votre revenu net avec et sans le Versement Libératoire, grâce à notre simulateur (gratuit et sans inscription).

Consignes d'utilisation : 1) Accédez au simulateur, 2) Indiquez le type d'activité (vente de marchandise ou activité de service), 3) Indiquez votre chiffre d'affaires prévisible, 4) Cochez ou non l'option pour le Versement Libératoire (VFL), 5) (optionnel) Ajoutez les informations relatives aux autres membres de votre foyer (salaire du conjoint, nombre d'enfants, etc.)

Attention : l'option pour le Versement Libératoire n'est pas toujours intéressante. Il est recommandé d'effectuer une simulation avant d'opter.

Qu’est-ce que le Versement Libératoire (VFL) ?

Le Versement Libératoire permet aux Micro-Entrepreneurs d’acquitter leur impôt en même temps et de la même manière que les cotisations sociales, à hauteur de quelques pourcent de chiffre d'affaires seulement.

Chaque mois, le Micro-Entrepreneur ayant opté pour le Versement Libératoire paiera à l'Urssaf :

- un pourcentage de son chiffre d'affaires, correspondant aux cotisations sociales du régime de la Micro-Entreprise

- un pourcentage supplémentaire de son chiffre d'affaires, correspondant au Versement Forfaitaire Libératoire (VFL) de l'impôt sur le revenu

Voici le montant total des prélèvements Urssaf en cas d'option pour le Versement Libératoire (par secteur d'activité).

Taux des prélèvements Urssaf avec Versement Libératoire (2025)

| Activité | Cotisations% de CA | VFL% de CA | Total% de CA |

|---|---|---|---|

| Achat-revente (dont la restauration) | 12.3% | + 1.0% | 13.3% |

| Prestation de service (libéral) | 24.6% | + 2.2% | 26.8% |

| Autres prestations de service | 21.2% | + 1.7% | 22.9% |

Comme vous pouvez le voir dans la dernière colonne, en cas d'option pour le Versement Libératoire, le niveau global de taxation (cotisations + impôt) est vraiment faible.

L’impôt ainsi payé étant libératoire, il n’y a aucune régularisation possible l’année suivante, ce qui simplifie davantage encore les formalités administratives en Micro-Entreprise.

Quelles sont les conditions à remplir pour bénéficier du Versement Forfaitaire Libératoire ?

Pour opter pour le Versement Forfaitaire Libératoire, il faut tout d’abord être Micro-Entrepreneur, et respecter les conditions du régime.

L'autre condition est liée au montant annuel des revenus de votre foyer en année N-2, pour une part de quotient familial. En d'autres termes, les revenus perçus par votre foyer divisés par le nombre de parts de votre quotient familial ne doivent pas dépasser un certain montant.

Quelle est la condition de revenus à respecter ?

- Pour bénéficier du Versement Libératoire pour vos revenus 2024, le revenu fiscal de référence par part de quotient familial pour l'année 2022 ne doit pas dépasser 27 478 €.

- Pour bénéficier du Versement Libératoire pour vos revenus 2025, le revenu fiscal de référence par part de quotient familial pour l'année 2023 ne doit pas dépasser 28 797 €.

- Pour bénéficier du Versement Libératoire pour vos revenus 2026, le revenu fiscal de référence par part de quotient familial pour l'année 2024 ne doit pas dépasser 29 315 €.

Attention, l'option doit aussi être exercée dans le délai (voir section comment opter ?).

Vérifier votre éligibilité au Versement Libératoire

Concrètement, il vous faut obtenir l'avis d'imposition pour l'année correspondante.

La première page de l'avis d'imposition contient le revenu fiscal de référence ainsi que le nombre de parts de votre foyer.

Pour savoir si vous remplissez la condition de revenus, vous devez diviser le revenu fiscal de référence par le nombre de parts indiqué.

Si vous êtes célibataire et n'avez pas d'enfant, vous pouvez vous baser directement sur le revenu fiscal de référence.

En l'absence de revenus en année N-2, il est possible de bénéficier du Versement Libératoire en année N.

Comparaison entre Versement Libératoire et Imposition Classique

Le Versement Libératoire permet de payer peu d'impôts

L'option pour le Versement Libératoire est souvent intéressante, car elle permet d'acquitter un faible montant d'impôt (quelques pourcent de chiffre d'affaires).

Lorsqu'un Micro-Entrepreneur cumule le VFL avec l'ACRE (l'Aide à la Création et à la Reprise d'Entreprise), grâce à la réduction de 50% des cotisations sociales, le taux global d'imposition (cotisations + impôts) n'est que de 12.3% pour une activité de service à caractère commercial et de 7.2% pour une activité d'achat-revente, ce qui est très faible.

Quand faut-il opter pour le Versement Libératoire (VFL) ?

Il ne faut opter que si l'impôt avec Versement Libératoire est plus faible que l'impôt classique.

Il y a donc des cas où le Versement libératoire n'est pas avantageux, car il est plus élevé que l'impôt classique.

C'est le cas du Micro-Entrepreneur dont le foyer fiscal n'est pas ou quasiment pas imposable.

S'il opte pour le Versement Libératoire alors qu'il n'y avait pas intérêt, le Micro-Entrepreneur perd inutilement le pourcentage versé à l'Urssaf, correspondant au Versement Libératoire.

Exemples chiffrés (faut-il opter ?)

Pour information, les exemples qui suivent ont été calculés avec le barème de l'impôt pour l'année 2024. Les résultats peuvent légèrement différer en 2025 mais l'approche reste identique.

Exemple n°1 - Le cas du Micro-Entrepreneur célibataire

Prenons le cas d'un Micro-Entrepreneur célibataire et sans enfant, qui exerce le métier de chauffeur VTC. Si son activité de chauffeur VTC lui génère 35 000 € de chiffre d'affaires annuel, son revenu imposable est de 17 500 € (abattement de 50%, car il s'agit d'une activité de prestations de service de nature commerciale).

Une fois que l'on calcule l'Impôt sur le Revenu (IR) en imposition classique, on obtient un montant de 241 € d'impôt. S'il avait opté pour le Versement Forfaitaire Libératoire, son impôt aurait été de 1.7% de son chiffre d'affaires, soit 595 €.

Ici, on le voit, le VFL n'est pas avantageux car il conduit à payer plus d'impôt.

Si ce Micro-Entrepreneur décidait d'opter pour le VFL, il paierait 341 € d'impôt en plus qu'en imposition classique (595 € - 241 €).

Exemple n°2 - Le cas du Micro-Entrepreneur marié

Complexifions les choses en prenant l'exemple d'un couple marié ayant un enfant, dont le mari est consultant en Micro-Entreprise, avec 50 000 € de chiffre d'affaires annuel, et la femme salariée, avec 45 000 € de salaire brut annuel.

Le revenu imposable du couple s'élève à 66 210 € après application de l'abattement de 34% sur le chiffre d'affaires (profession libérale) et déduction des charges salariales du revenu brut de l'épouse. Dans ce cas, l'impôt dû par le Micro-Entrepreneur en imposition classique est de 2 678 €. S'il opte pour le Versement Libératoire, son impôt ne sera que de 1 100 € (2.2% de 50 000 €).

A l'inverse, ici, le VFL est avantageux, car il permet au Micro-Entrepreneur d'économiser 1 578 € d'impôt (2 678 € - 1 100 €) !

Découvrez si l'option pour le Versement Libératoire est avantageuse pour vous via notre simulateur de Versement Libératoire.

Comment sont imposés les autres revenus du foyer cas d’option pour le Versement Forfaitaire Libératoire ?

Si votre foyer fiscal perçoit d’autres revenus (par exemple, ceux de votre conjoint(e)), l'option pour le VFL n'aura aucune conséquence sur l'imposition de ces revenus.

L’administration calcule en effet un taux appelé « taux effectif d’imposition » qui prend en compte les revenus du Micro-Entrepreneur comme s'il était au régime classique d'imposition (sans l'option pour le Versement Libératoire). Ce taux est ensuite appliqué à tous les revenus du foyer, mis à part ceux du Micro-Entrepreneur qui ont déjà été imposés.

Au final, les revenus des autres membres du foyer seront taxés au même taux, que le Micro-Entrepreneur décide d'opter pour le Versement Libératoire ou de rester en imposition classique.

Il est donc probable que vous payiez moins d'impôts que votre conjoint(e) si vous optez pour le VFL. Mais en réalité, votre conjoint(e) ne sera pas « pénalisé(e) ».

Comment opter pour le Versement Forfaitaire Libératoire (VFL) ?

Pour information, vous devez vous-même vérifier votre éligibilité au VFL au titre d'une année considérée avant d'opter.

Opter pour le Versement Libératoire pour l'année de création

Il existe deux moyens d'opter pour bénéficier du Versement Forfaitaire Libératoire au titre de l'année de création de la Micro-Entreprise :

- Soit pendant que vous effectuez la formalité d'immatriculation de la Micro-Entreprise, via une case de formulaire prévue à cet effet.

- Soit, si la Micro-Entreprise a déjà été créée, jusqu’à la fin du quatrième mois calendaire écoulé depuis sa création. L'option se fait directement sur autoentrepreneur.urssaf.fr (le site de l’Urssaf qui gère les cotisations sociales de Micro-Entrepreneur).

Opter pour le Versement Libératoire pour une année ultérieure

Si la création de votre Micro-Entreprise n'est pas récente et que vous n'êtes pas (ou plus) soumis au Versement Libératoire, vous avez jusqu’au 30 septembre pour opter pour le Versement Libératoire, avec effet à compter du 1er janvier de l'année suivante.

L'option se fait directement sur autoentrepreneur.urssaf.fr.

Comment changer de régime d'imposition ?

Vous souhaitez passer du régime classique d'imposition vers le Versement Libératoire ou inversement ? Vous avez jusqu'au 30 septembre pour vous rendre sur autoentrepreneur.urssaf.fr et demander à changer de régime. L'option prend effet à compter du 1er janvier de l'année suivante.

Il n'est donc pas possible de changer immédiatement de régime pour l'année en cours (sauf l'année de création).

Quand et comment s'arrête le Versement Forfaitaire Libératoire ?

Le Versement Forfaitaire Libératoire peut prendre fin de trois manières différentes :

- Comme cela vient d'être dit, le Micro-Entrepreneur peut renoncer au Versement Forfaitaire Libératoire dans les mêmes conditions qu’il peut opter (via autoentrepreneur.urssaf.fr).

- Lorsque le plafond de revenu fiscal de référence de l’année N-2 est dépassé, les conditions pour bénéficier du Versement Libératoire ne sont plus remplies et l’option prend fin automatiquement. Néanmoins, il convient de renoncer à l’option via autoentrepreneur.urssaf.fr, afin de mettre à jour le montant exigé par l’Urssaf périodiquement.

- En cas de changement de statut (passage au régime réel d'imposition, passage en société, ou radiation de la Micro-Entreprise), l’option pour le Versement Forfaitaire Libératoire prend fin automatiquement et vous ne devez plus déclarer et payer périodiquement vos cotisations sur le site autoentrepreneur.urssaf.fr.

Juriste et Créateur du site </>