Tout comprendre à l'Impôt sur le Revenu (IR)

Parution

19 septembre 2023

Mis à jour

16 juillet 2025

Vous trouverez dans cet article les notions fondamentales permettant de comprendre comment est calculé l'Impôt sur le Revenu (IR), qui est dû par les personnes physiques.

Qu’est-ce que l’impôt sur le revenu ?

L'impôt sur le revenu a pour but de financer les services publics comme l'éducation, les gares, l'armée...

Il est collecté par le fisc français auprès des citoyens qui gagnent de l’argent. Si les gains réalisés au cours d'une année par une personne dépassent un certain montant, la personne devra payer de l'impôt sur le revenu au titre de cette année.

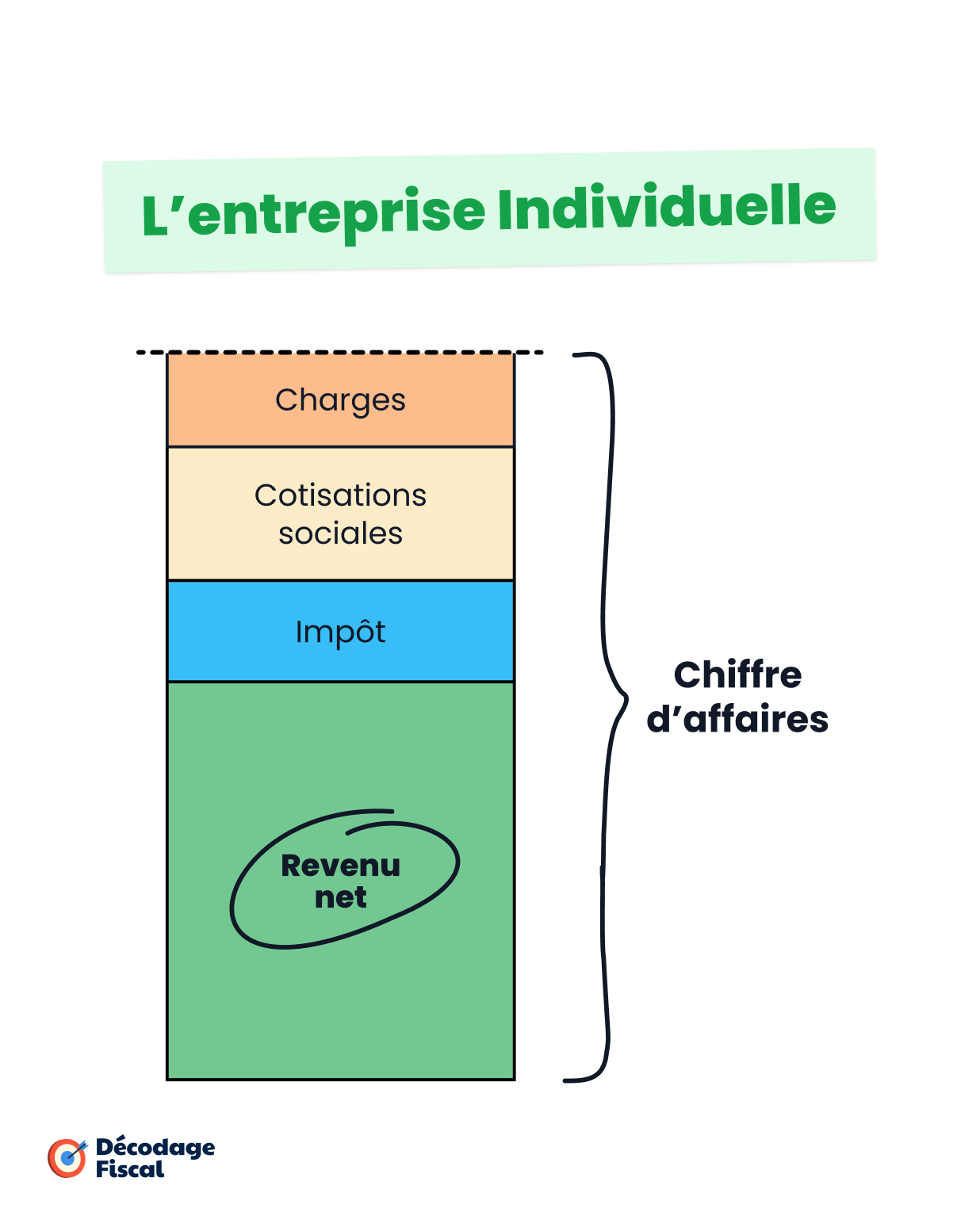

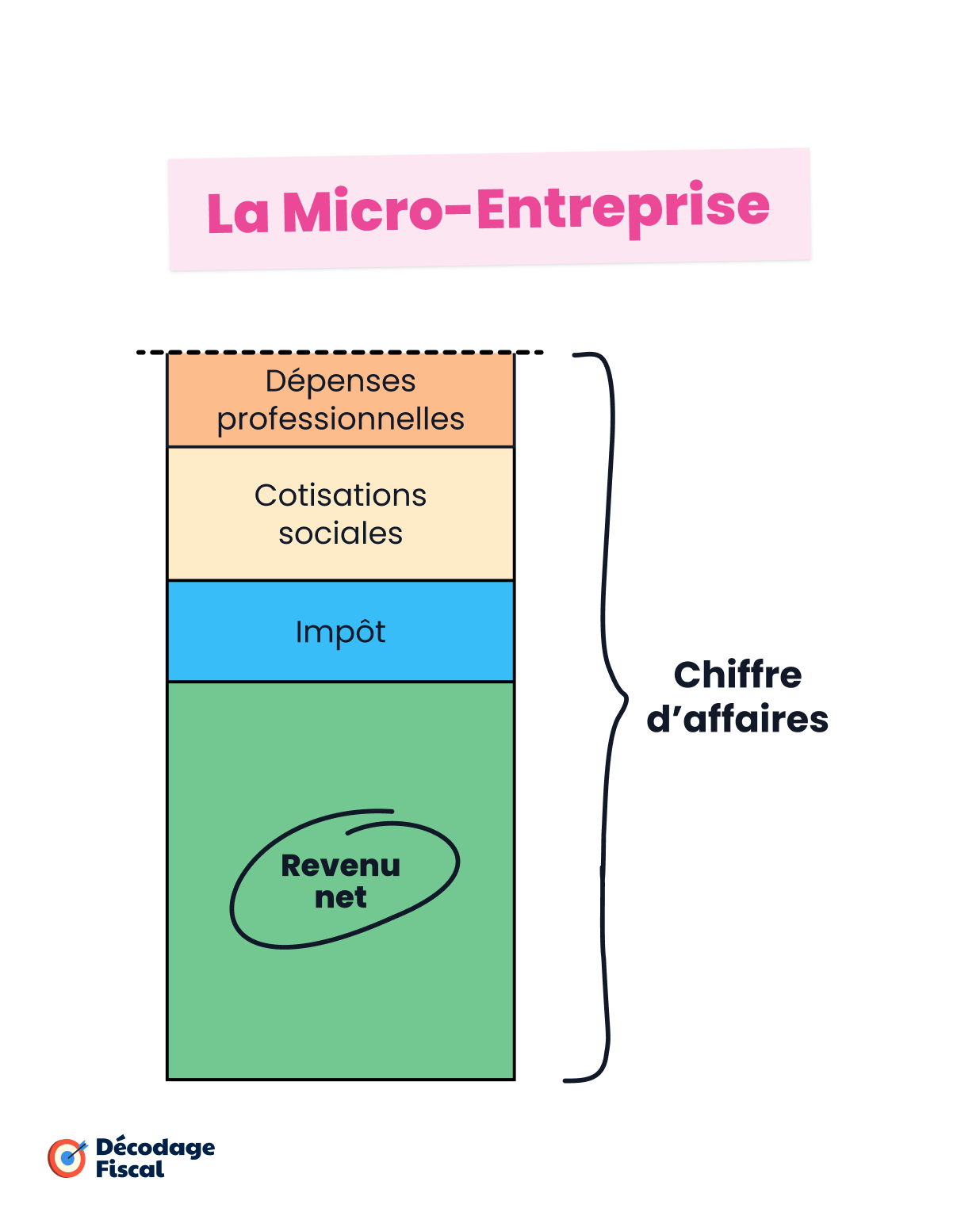

L'impôt doit donc être distingué :

- des cotisations sociales, qui ne sont pas versées au fisc, mais à l’Urssaf, et ont pour but d’alimenter les caisses de sécurité sociale, afin de financer les services publics de santé et de retraite

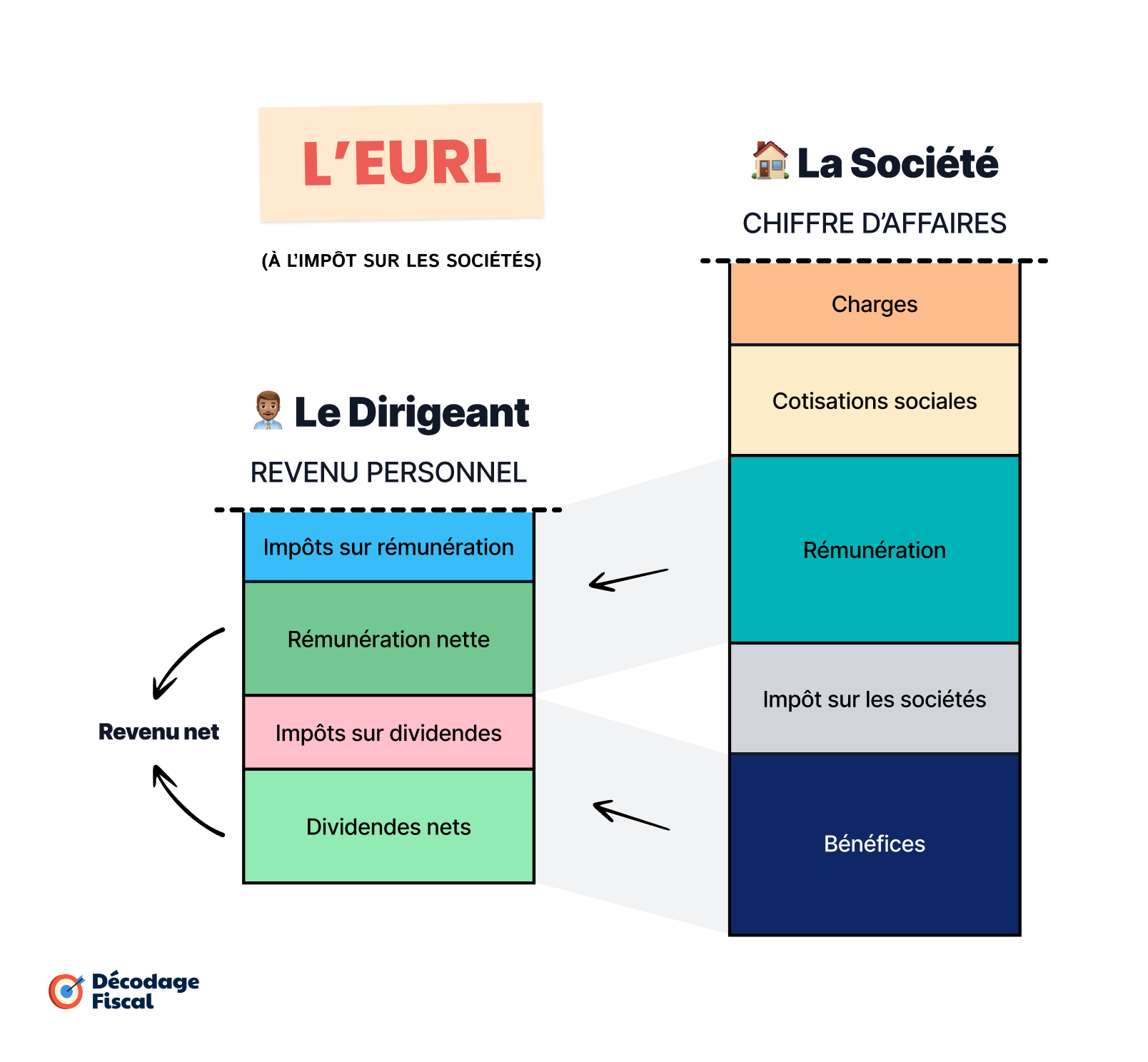

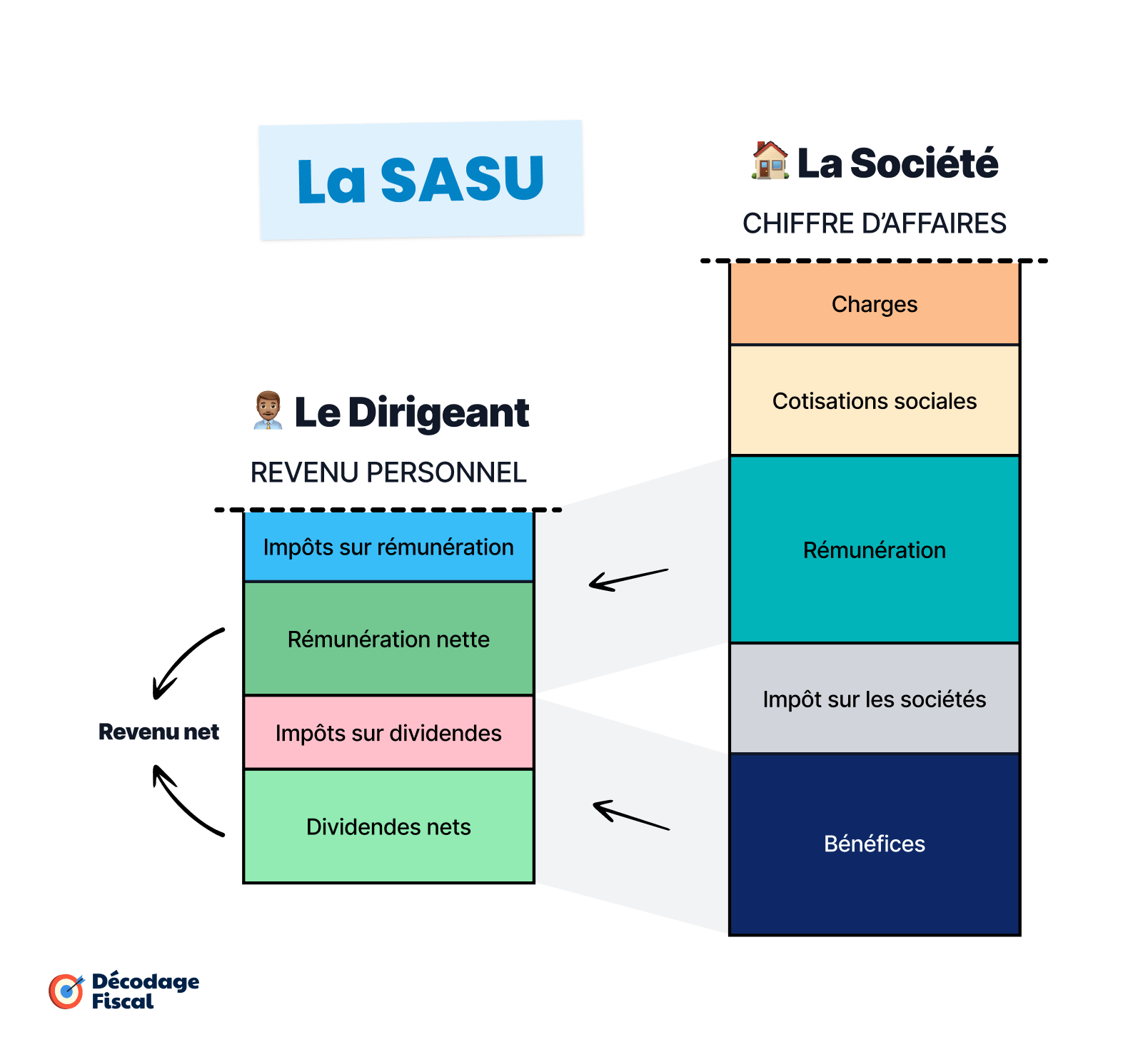

- et de l'Impôt sur les Sociétés (IS), qui est prélevé sur les bénéfices des personnes morales (les sociétés) et non ceux des personnes physiques (les individus).

Quels sont les revenus soumis à l'impôt ?

Seront soumis à l'impôt sur le revenu tous les revenus gagnés par une personne au cours d’une année. Pour qu'il y ait impôt, il doit y avoir accroissement de richesse.

La plupart des gens paient de l'impôt sur leurs revenus professionnels (ex : salaire, rémunération, retraite). Certaines personnes paient également des impôts sur leurs revenus du patrimoine, car les biens qu'ils possèdent sont productifs de revenus, soit de manière régulière (ex : des loyers, des dividendes), soit de manière exceptionnelle (ex : une plus-value).

L'impôt est donc déclenché par l’accroissement de richesse : sans enrichissement, il n'y a pas d'impôt. Ainsi, le fait de revendre un véhicule sans plus-value ou encore d’obtenir un remboursement de prêt, ne déclenche pas d'imposition, faute d'enrichissement.

Bien qu'il soit source d'enrichissement, l’héritage n'est pas non plus soumis à l'impôt sur le revenu. Il est en revanche soumis à l'impôt sur les successions.

Combien faut-il gagner pour être imposable ?

Pour être imposable à l’impôt sur le revenu, une personne seule doit générer un revenu imposable supérieur à 11 497 € / an.

En dessous de ce montant, le taux de l'impôt est de 0%, et la personne est alors dite « non imposable ».

Barème de l'impôt 2025 sur les revenus 2024

| Tranche de revenu | Taux |

|---|---|

| Jusqu'à 11 497 € | 0% |

| De 11 498 € à 29 315 € | 11% |

| De 29 316 € à 83 823 € | 30% |

| De 83 824 € à 180 294 € | 41% |

| Au-delà de 180 294 € | 45% |

Mais cela ne vaut que pour une personne célibataire sans enfant : le seuil à partir duquel de l'impôt est dû varie selon le nombre de parts du quotient familial. Ainsi, un couple marié sans enfant devra générer ensemble plus de 22 994 € pour être imposable. Nous étudierons le calcul de l'impôt lors de la prochaine section.

Comment se calcule l'impôt sur le revenu ?

Pour calculer l'impôt, il faut préalablement déterminer le revenu imposable du foyer ainsi que le nombre de parts de quotient familial.

1) Les revenus imposables

Tous les revenus des membres d'un foyer fiscal vont s'ajouter dans ce qu'on appelle le « revenu global », et c'est cette base qui servira pour calculer l'impôt sur le revenu.

Il existe différentes catégories de revenus (traitements et salaires, plus-values, Bénéfices Industriels et Commerciaux (BIC), etc.). Dans la majorité des cas, le revenu net imposable qui va intégrer le revenu global est le revenu net avant impôt, auquel on ajoute le montant des cotisations sociales non déductibles.

A noter : pour les salariés et les dirigeants de sociétés à l'Impôt sur les Sociétés (IS), le fisc déduit en plus, automatiquement, 10% du revenu imposable au titre des frais professionnels.

Toutefois, certaines catégories de revenu n'intègrent pas le revenu global servant de base au calcul de l'impôt. A la place, ces revenus supportent un taux fixe d'impôt.

Il s'agit principalement :

- des produits financiers (les dividendes, les intérêts perçus, et les plus-values sur titre), qui sont en principe taxés au taux fixe de 12.8%, auquel il faut ajouter 17.2% de prélèvements sociaux (ce qui donne la « Flat Tax » à 30%)

- et des plus-values immobilières, qui sont taxées au taux fixe de 19%, auquel il faut également ajouter 17.2% de prélèvements sociaux.

Il est possible de déduire du revenu global certaines sommes, principalement les pensions alimentaires, les versements effectués sur un Plan d'Epargne Retraite (PER) et les frais d'accueil des personnes âgées (plus d'information).

2) Le nombre de parts du quotient familial

Cette étape concerne uniquement les personnes mariés ou pacsés ou ayant des enfants. Les personnes non concernées peuvent passer à l'étape suivante.

Le mécanisme du quotient familial permet aux couples ayant des enfants de diminuer leur impôt, et aux couples sans enfant de parfois diminuer leur impôt.

Le nombre de parts est déterminé de la manière suivante :

-

Nombre de parts initiales : soit le foyer est constitué par un couple, et dans ce cas il y a deux parts initiales, soit le foyer est constitué par un parent célibataire, et dans ce cas-là il n'y a qu'une part initiale.

-

Nombre de parts supplémentaires : les enfants mineurs vivant au sein du foyer rajoutent une demi-part, jusqu'au troisième enfant, qui vaut une part entière. Pour les familles nombreuses, tous les enfants à compter du troisième valent une part entière.

Le nombre total de parts s'obtient en faisant la somme des parts initiales et supplémentaires.

Il existe de nombreuses exceptions au calcul des parts supplémentaires (résidence alternée, parents isolés, enfants majeurs toujours en étude, etc.). Plus d'informations pour un couple marié et pour une personne seule.

3) Le calcul de l'impôt

Vous trouverez dans cette section le détail du calcul de l'impôt sur le revenu.

Nous avons cependant développé un simulateur simple et intuitif qui vous permettra de renseigner tous vos revenus et de connaître le montant de vos impôts.

Accéder au simulateurGRATUIT (sans inscription)Le calcul de l'impôt des personnes célibataires sans enfant

Pour les personnes célibataires sans enfant, le calcul est relativement simple. Il suffit de prendre le montant final du revenu global, puis de lui appliquer le taux correspondant à chaque tranche dans laquelle il se situe.

Ainsi par exemple, pour une personne ayant un revenu global de 34 500 €, l'impôt sera de 3 481 € :

0 € sur la tranche allant de 0 € à 11 497 € de revenu imposable

11 497 € x 0% = 0 €

1 925 € sur la tranche allant de 11 498 € à 29 315 € de revenu imposable

29 315 € - 11 497 € = 17 818 € et 17 818 € x 11% = 1 925 €

1 556 € sur la tranche allant de 29 316 € jusqu'au revenu imposable

34 500 € - 29 315 € = 5 185 € et 5 185 € x 30% = 1 556 €

On voit que le même revenu va subir des taux d'imposition de plus en plus forts lorsque l'on s'approche des tranches élevées du barème de l'impôt sur le revenu.

On dit que le barème de l'impôt sur le revenu est « progressif », car son taux augmente avec le revenu. A l'inverse, certaines impositions sont à taux fixe. C'est le cas de l'imposition des dividendes à la Flat Tax, qui reste à 30%, peu importe le montant des dividendes.

Le calcul de l'impôt des personnes mariées ou pacsée ou ayant des enfants

Pour les personnes mariés ou pacsées ou ayant des enfants, le principe est le même, mais d'autres étapes sont nécessaires.

Le montant qui va servir de base au calcul de l'impôt n'est pas le revenu global, mais le revenu global divisé par le nombre total de parts de quotient familial.

Il faut donc d'abord diviser le revenu global du foyer par le nombre total de parts de quotient familial, ce qui donne le « revenu par part ».

Puis, il faut déterminer l'impôt par part de quotient familial, en appliquant au revenu par part chaque tranche du barème dans laquelle il se situe.

Une fois que l'on connaît l'impôt par part, il suffit de multiplier ce montant par le nombre de parts pour connaître l'impôt dû par le foyer.

Une étape supplémentaire est toutefois nécessaire pour les contribuables ayant des enfants : le « plafonnement du quotient familial ». Ce mécanisme consiste à limiter l'avantage fiscal lié aux enfants à un certain montant. En 2025, chaque demi-part supplémentaire ne peut procurer plus de 1 791 € d'économie d'impôt.

Il faut en conséquence de nouveau calculer l'impôt, mais cette fois-ci avec le plafonnement de l'avantage fiscal.

Cela se fait de la manière suivante :

- Recalculer l'impôt total, en considérant qu'il n'y a pas d'enfant (pas de part supplémentaire, uniquement des parts initiales).

- Réduire l'impôt final de 1 791 € par demi-part supplémentaire. Exemple : pour calculer l'impôt avec plafonnement, un couple ayant 2 enfants doit déduire 2 x 1 791 € du montant total, soit 3 582 €, car il dispose de deux demi-parts supplémentaires.

Si l'impôt avec plafonnement dépasse l'impôt qui avait été trouvé lors du premier calcul, le plafonnement s'applique et c'est ce montant qui sera dû. Sinon, le plafonnement n'est pas applicable et le montant qui avait été calculé en prenant en compte la totalité des parts de quotient familial correspond bien à l'impôt dû par le foyer.

Lien vers d'autres d'exemples chiffrés

Qui paie combien au sein du couple ?

Le principe est que chaque membre du couple paie le même taux d'impôt, correspondant au taux du foyer. Ce taux s'obtient en divisant l'impôt total du foyer par le revenu global du foyer.

Il reste toutefois possible de demander une répartition différente de l'impôt au sein du couple, par exemple pour tenir compte d'une différence de salaire.

La décote, les crédits et les réductions d'impôts

Le montant de l'impôt ainsi calculé peut être réduit par plusieurs mécanismes.

La décote : lorsque le montant de l'impôt dû par le foyer est inférieur à 1 964 € pour une personne célibataire ou 3 248 € pour un couple marié ou pacsé, l'impôt est réduit d'un montant variable.

En pratique, cela revient à annuler l'impôt lorsque l'impôt dû est inférieur à quelques centaines d'euros. Ainsi, une personne dont le salaire net avant impôt se situe aux alentours de 17 000 € n'est en réalité pas imposable, grâce au mécanisme de la décôte.

Les crédits et réductions d'impôts : il arrive que l'Etat « prenne en charge » certains investissements qu'il juge bénéfiques, en permettant aux contribuables ayant investi de réduire leur impôt du montant investi. Il en va ainsi en matière d'investissements immobiliers à caractère social (ex : loi Pinel), de rénovation énergétique, ou encore d'investissement dans l'outre-mer.

La réduction et le crédit d'impôt sont en général très encadrés (montant, durée, plafonnement, etc.).

La différence entre le crédit d'impôt et la réduction d'impôt est que, contrairement à la réduction, le crédit d'impôt donne lieu à remboursement de l'Etat au profit du contribuable si l'impôt n'est pas assez élevé pour déduire le crédit d'impôt. En matière de réduction d'impôt, si la réduction d'impôt est plus élevée que le montant de l'impôt, celle-ci est perdue.

Simulez votre impôt

Vous souhaitez vous économiser d'un mal de crâne ? Calculez votre impôt en quelques clics avec notre simulateur fiscal complet.

Juriste et Créateur du site </>