Simulateur CEHR : fonctionnement, calcul, déclaration

Parution

19 septembre 2023

Mis à jour

19 janvier 2024

Statuts concernés : tous statuts (ex : SASU)

La Contribution Exceptionnelle sur les Hauts Revenus (CEHR) est un impôt que paient les personnes aux revenus très élevés.

Découvrez qui est concerné par la CEHR, comment elle est calculée et payée, et calculez directement votre impôt et votre CEHR via notre simulateur.

Qu’est-ce que la Contribution Exceptionnelle sur les Hauts Revenus (CEHR) ?

Instaurée pour renforcer les finances de l’Etat après la crise de 2008, la CEHR frappe la fraction la plus élevée des revenus des contribuables fortunés, à hauteur de 3 ou 4%.

Le fonctionnement de la CEHR est proche de celui de l’impôt sur le Revenu (IR), mais elle obéit à certaines spécificités relatives au quotient familial, au paiement de l’impôt et au lissage des revenus exceptionnels.

Quels revenus servent de base à la CEHR (l’assiette de la CEHR) ?

Le revenu servant de base à la CEHR est le revenu fiscal de référence.

Le revenu fiscal de référence est un montant calculé par l’administration fiscale qui reflète les gains du foyer sur une année donnée.

Pour déterminer le revenu fiscal de référence, il faut ajouter au revenu net imposable du foyer les revenus taxés à taux fixe et certaines sommes non déductibles du revenu fiscal de référence.

Le revenu fiscal de référence sera donc bien souvent plus élevé que le revenu imposable du foyer, car il incorporera certaines sommes exclues du revenu imposable du foyer (ex : les dividendes, les versements sur un plan d'épargne retraite, les intérêts d'une assurance-vie, etc.).

Qui est concerné par le paiement de la CEHR ?

Les contribuables qui doivent payer la CEHR sont ceux dont le revenu fiscal de référence du foyer dépasse 250 000 € pour une personne célibataire et 500 000 € pour une personne mariée ou pacsé.

Comment la CEHR est-elle calculée ?

Tout comme pour le calcul de l’impôt sur le revenu, le calcul de la CEHR consiste à prendre la base imposable et à lui appliquer le taux correspondant à la tranche du barème dans laquelle elle se situe. Toutefois, au lieu de prendre pour base le revenu imposable, on prend le revenu fiscal de référence.

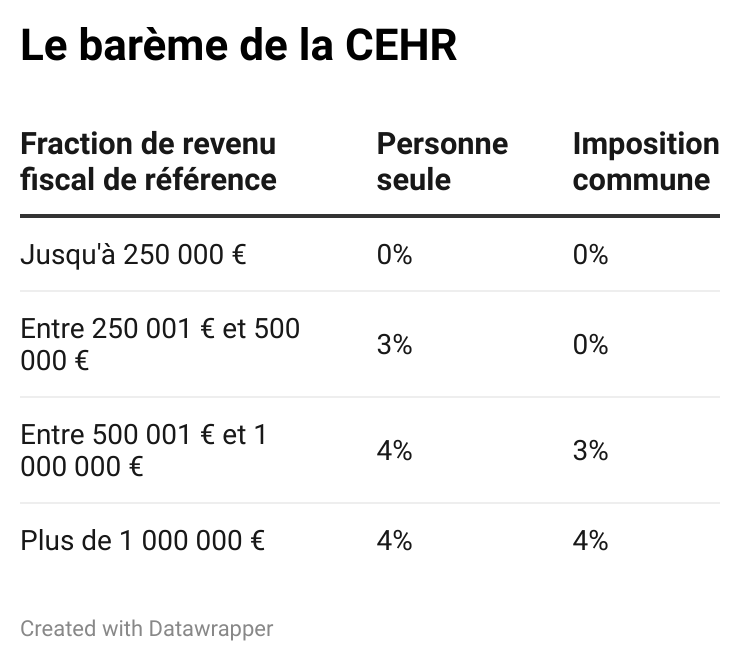

Voici les différents taux de la CEHR en fonction de la situation matrimoniale :

Pour information : le nombre d’enfants à charge n’a aucune incidence sur taux de la CEHR.

L’atténuation de la CEHR en cas de revenus exceptionnels

Le lissage de la CEHR permet de limiter le montant de la CEHR en cas de perception de revenus anormalement élevés au cours d’une année.

Les conditions à remplir pour bénéficier du lissage de la CEHR

En cas de revenus exceptionnellement élevés en année N, les contribuables peuvent bénéficier du lissage de la CEHR s’ils réunissent 3 conditions cumulatives :

- le revenu fiscal de référence du foyer ne doit pas avoir dépassé la tranche du barème de la CEHR à 0% en année N-2 et en année N-1 (250 000 € ou 500 000 €, selon la situation matrimoniale)

- le revenu fiscal de référence de l’année N doit être au moins 1.5x plus élevé que la moyenne des revenus fiscaux de référence des années N-2 et N-1

- en N-2 et N-1, les revenus du foyer imposables à l’impôt sur le revenu devaient représenter au moins 50% des revenus de même nature du revenu fiscal de référence en année N

Pour bénéficier de ce mécanisme, il appartient au contribuable de justifier que ses revenus des années antérieures remplissent les conditions requises.

En cas de changement de situation matrimoniale au cours des deux années précédentes ou de l'année d'imposition, une réclamatation contentieuse doit être déposée auprès de l'administration, afin de permettre la reconstitution du revenu fiscal de référence.

L’application du lissage (ou quotient) de la CEHR

Si les conditions sont remplies, le montant de la CEHR sera déterminé de la manière suivante :

- Calculer la moyenne des revenus fiscaux de référence N-1 et N-2

- Calculer la différence entre ce montant et le revenu fiscal de référence de l'année N

- Ajouter la moitié de ce montant à la moyenne calculée au 1

- Appliquer le barème de la CEHR à ce montant

- Le montant de la CEHR correspond à 2 fois ce montant

Exemples chiffrés du calcul de la CEHR

Exemple n°1 - Le cas du contribuable célibataire

Prenons le cas d’une personne célibataire ayant un revenu imposable de 100 000 € annuels et percevant 200 000 € de dividendes. Son revenu fiscal de référence est de 300 000 €, car il faut ajouter au revenu imposable le montant du dividende brut.

Le montant de la CEHR sera de 1 500 € :

- 0 € sur la tranche allant de 0 € de revenu fiscal de référence à 250 000 €

- 1 500 € sur la tranche allant de 250 000 € jusqu’au revenu fiscal de référence, car 300 000 - 250 000 = 50 000 et 50 000 € x 3% = 1 500

Exemple n°2 - Le cas des contribuables mariés ou pacsés

Prenons le cas d’un couple marié dont chaque époux perçoit 600 000 € de revenus imposables. Le revenu fiscal de référence donc est de 1 200 000 €.

Le montant de la CEHR sera de 23 000 € :

- 0 € sur la tranche allant de 0 € de revenu fiscal de référence à 500 000 € (car 500 000 x 0% = 0)

- 15 000 € sur la tranche allant de 500 000 € de revenu fiscal de référence jusqu’à 1 000 000 €, car 1 000 000 - 500 000 = 500 000 et 500 000 x 3% = 15 000

- 8 000 € sur la tranche allant de 1 000 000 € de revenu fiscal de référence jusqu’au revenu fiscal de référence, car 1 200 000 - 1 000 000 = 200 000 et 200 000 x 4% = 8 000

Comment la CEHR est-elle déclarée et payée ?

Une fois la déclaration de revenus effectuée, le service des impôts calcule le montant de CEHR dont vous êtes redevable.

Le paiement de la CEHR a lieu l’année suivante, en même temps que la régularisation d’impôt sur les revenus de l’année antérieure.

La CEHR n’est donc pas soumise au prélèvement à la source.

Simulateur CEHR : calculez votre impôt et votre CEHR

Vous souhaitez savoir si vous allez devoir la CEHR et de combien vont être vos impôts ?

Nous avons justement développé un simulateur simple et intuitif qui vous permettra de renseigner tous vos revenus récurrents (salaires, rémunération, revenus fonciers, dividendes, intérêts, etc.), d'ajouter les informations relatives à votre foyer, et d'obtenir le montant de vos impôts et de votre CEHR.

Juriste et Créateur du site </>